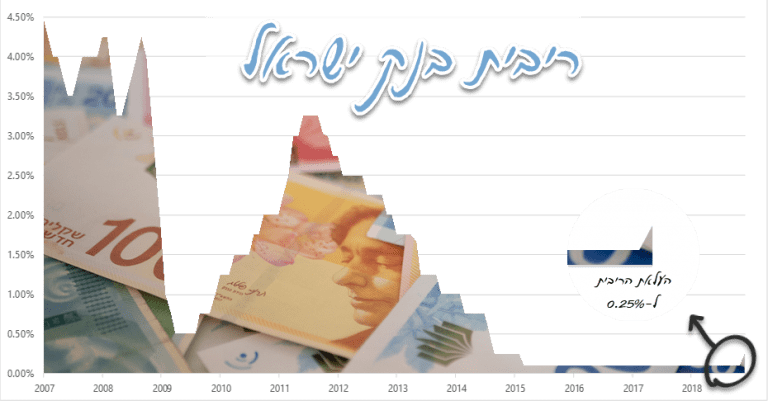

בנובמבר 2018 הודיע בנק ישראל על העלאת ריבית בנק ישראל לאחר מספר שנים של ריבית כמעט אפסית. העליה של 0.15% הביאה את ריבית בנק ישראל לגובה של 0.25%. מאז היו לנו קורונה, אבטלה והתחלת מיתון ובדצמבר 2022 עומדת ריבית בנק ישראל על 3.25%.

אז מה היא ריבית בנק ישראל ואיך היא משפיעה עלינו?

מהי ריבית בנק ישראל?

ריבית היא מחיר הכסף.

כשאנחנו לוקחים הלוואה מהבנק, אנו משלמים לבנק עבור הזכות להשתמש באופן זמני בכסף שלו. כל זמן שאנחנו משתמשים בכסף של הבנק, אנחנו משלמים לו ריבית על יתרת הכסף שלו שעדיין אצלנו. אפשר להתייחס לזה כמו אל שכירות – אנחנו שוכרים מהבנק את הכסף ומשלמים דמי שכירות על השימוש (שהם הריבית) ובסוף התקופה או במהלכה עלינו להחזיר לבנק את הנכס שלו במלואו (סכום הכסף שלווינו).

כדי שלבנק יהיה כסף להלוות לנו את הסכום הדרוש לנו, הוא זקוק לכסף בעצמו. הבנק משתמש בכספים שקיימים בפקדונות ובעו"ש של לקוחותיו על מנת להלוות אותם ללקוחות אחרים, וגם לווה כספים מבנק ישראל.

(דרך אגב, הבנק לא נדרש להחזיק בכל הסכום אותו הוא מלווה לכם, אבל זה כבר למאמר אחר)

וכמו בכל הלוואה, גם כשהבנק שלנו לווה כספים מבנק ישראל, הוא משלם ריבית, ולריבית הזו קוראים ריבית בנק ישראל.

אז איך זה עובד:

✦ בנק ישראל מלווה כספים לבנק המסחרי בריבית בנק ישראל (3.25% בדצמבר 2022).

✦ הבנק המסחרי מגדיר ריבית בסיסית שנקראת פריים, שהיא ריבית בנק ישראל ועוד 1.50%, כלומר גובה ריבית הפריים היא 4.75% נכון לדצמבר 2022.

✦ כשהבנק המסחרי מלווה לנו כספים, אחד המסלולים שאנו יכולים לבחור הוא מסלול מבוסס פריים, למשל פריים+2% (בדרך כלל תראו P+2.0%).

בנק ישראל באמצעות הועדה המוניטרית מחליט שמונה פעמים בשנה על גובה הריבית.

בכל פעם שמתקבלת החלטה על שינוי בגובה ריבית בנק ישראל, תשתנה באופן אוטומטי גם ריבית הפריים וגם הריבית שאנו משלמים על ההלוואה שלקחנו במסלול פריים. ישנם גם מסלולי ריבית אחרים שאינם מושפעים ישירות מריבית הפריים – ריבית קבועה, צמוד מט"ח ועוד.

למה בנק ישראל משנה את הריבית?

חוק בנק ישראל מגדיר לבנק ישראל מספר תפקידים, שהמרכזי מביניהם הוא שמירה על יציבות המחירים בארץ.

יציבות מחירים מוגדרת כאינפלציה שנתית של 1% עד 3%. אינפלציה היא מצב של עליית מחירים במשק. הלשכה המרכזית לסטטיסטיקה מודדת את המחירים של מוצרים שונים ומפרסמת מדי חודש את מדד המחירים לצרכן ואת שיעור השינוי במדד. השינוי השנתי במדד הוא האינפלציה (או דפלציה אם המחירים יורדים).

מאחר והמטרה של בנק ישראל היא לשמור על עליית מחירים של בין 1% ל-3% בשנה, הבנק מפעיל כלים שונים כדי להגיע לטווח הזה של עליית מחירים.

הכלי העיקרי בו בנק ישראל משתמש על מנת להשפיע על עליית המחירים הוא הריבית.

✦ כאשר הריבית במשק נמוכה – מחיר הכסף הוא זול, אנשים לוקחים יותר הלוואות צרכניות ומשתמשים בהן לצריכה וגם יותר אנשים פותחים עסקים חדשים או משקיעים בעסק שלהם – מה שמוביל לעליית מחירים. הפקדונות הבנקאיים אינם אטרקטיבים בגלל הריביות הנמוכות, ולכן אנשים משתמשים בכסף שלהם (קונים בכיף) או לחלופין משקיעים באפיקים פחות סולידיים ונותנים דחיפה לשוק ההון.

✦ כאשר הריבית במשק גבוהה – מחיר הכסף יקר יותר, פחות עסקים לוקחים הלוואות כדי להשקיע בעסק והצריכה האישית מצטמצמת (אנשים לוקחים פחות הלוואות צרכניות ומעדיפים להוציא פחות ולחסוך). שני הגורמים האלה מביאים לירידת מחירים.

לפני כמה שנים היתה בישראל אינפלציה שלילית או אפסית, ב-11/2018 הגיעה האינפלציה בישראל ליעד התחתון שהציב בנק ישראל של 1% שנתי. מסיבה זו ומסיבות נוספת, החליטו בבנק ישראל להעלות את הריבית. מאז היתה לנו קורונה והריבית נסקה כבר ל-3.25%.

איך זה משפיע עלינו?

ריבית בנק ישראל משפיעה גם על הלוואות רגילות, גם על המינוס וגם על המשכנתא.

ככל שהריבית גבוהה יותר, אנחנו משלמים יותר על ההלוואות והמשכנתאות. אם הריבית נמוכה מאוד, אז מדובר בתוספת של שקלים בודדים עד עשרות שקלים בחודש, תלוי בגובה ההלוואה, בריבית עליה ובמועד הפירעון.

אם בתוך המשכנתא יש לנו מסלול של פריים + 2% עם יתרת הלוואה של 300,000 ש"ח, כשריבית בנק ישראל היא 2.0%, הריבית הכוללת שלנו תהיה 5.5% (ריבית בנק ישראל 2% + מרווח פריים 1.5% + מרווח בנקאי 2%). הפער בין מה ששילמנו כשהריבית היתה אפסית לבין ההחזר החודשי המעודכן הוא כבר מאות שקלים בחודש ואלפי שקלים בשנה.

דוגמה

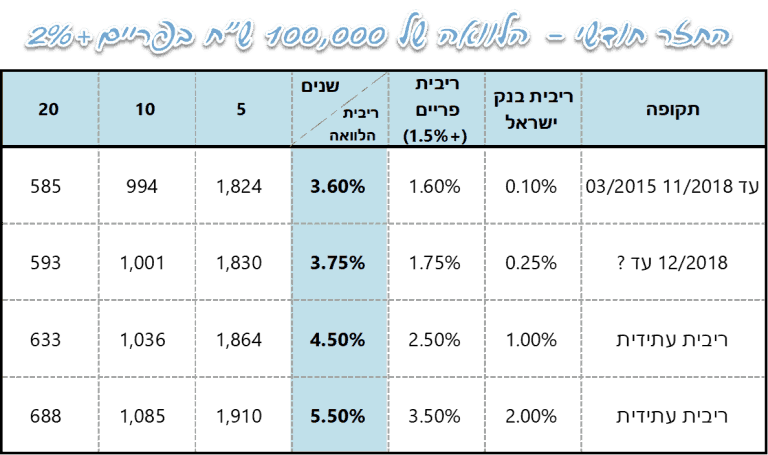

בטבלה מוצגת הלוואה של 100,000 ש"ח בריבית של פריים + 2%.

✿ בעמודה 1 נבחין בין כמה תקופות, בכל תקופה ריבית אחרת של בנק ישראל (עמודה 2).

✿ בעמודה 3 נראה את ריבית הפריים, שהיא ריבית בנק ישראל ועוד 1.5%

✿ בעמודה 4 נראה את הריבית הסופית שאנו משלמים לבנק כתלות בריבית הפריים

✿ בשלושת העמודות האחרונות נראה את גובה ההחזר החודשי כתלות בגובה הריבית ומספר השנים שיש לנו עד לסיום ההלוואה.

עדכונים

עדכון 03/2020: בנק ישראל טרם ביצע הפחתת ריבית. הבנק המרכזי בארה"ב ביצע הפחתת ריבית גבוהה על מנת להקדים את המיתון הצפוי בעולם, שוק ההון קורס בגלל מגיפת הקורונה העולמית והפחתת הריבית בישראל נראית קרובה מתמיד.

עדכון 11/2020: אנחנו בעיצומו של משבר הקורונה (אבל יש כבר דיבורים על חיסון), בנק ישראל אכן החזיר את הריבית ל-0.1% ואין צפי לעליית ריבית בעתיד הקרוב, בארץ או בעולם (שוק ההון חזר לעצמו).

עדכון 12/2022: העולם מתחיל להתאושש ממשבר הקורונה, אבל ריבית בנק ישראל עומדת על 3.25%, יש מגמה של מיתון ופיטורים בהייטק. אין צפי להורדת ריבית בקרוב.

מה המשמעות של ריבית שלילית

המצדדים בריבית שלילית טעונים שהיא כמו ריבית חיובית, אבל נמוכה יותר. כלומר שככל שהיא תהיה שלילית יותר, יהיה לאזרחים תמריץ לחסוך פחות ולצרוך יותר, הפעילות הכלכלית אמורה לגדול ולייצר צמיחה.

מה עכשיו?

זכרו שגובה הריבית הנוכחי אינו פה לתמיד. היו שנים בעשור האחרון בהן הריבית היתה בסביבות 3.5%-4% והיו שנים בהן היתה אפסית. גם אם היום המחזור הכלכלי נמצא בנקודה נמוכה, והריביות הן נמוכות, בעוד מספר שנים ייתכן והריביות יחזרו לעלות. וככל שגובה ההלוואות שלכם גדול יותר, כך תרגישו את השינוי בצורה משמעותית יותר ויכול להיות שתתקשו בהחזר החודשי.

✿ סיימו את החודש באיזון

✿ סגרו את המינוס

✿ החזירו הלוואות וחובות

✿ החחילו לחסוך