אתם מתקרבים לקצה המסגרת שלכם בחשבון הבנק, אתם לחוצים מאוד, ו – הללויה – הבנקאי שלכם מתקשר עם פתרון!

"קחו הלוואה לכיסוי המינוס!" הוא מציע, ומפרט את התנאים המצויינים של ההלוואה ואת תחושת החופש שתרגישו לאחר שתקחו אותה.

אז לקחת או לא לקחת?

בהסתכלות כלכלית טהורה, הריבית על הלוואה תהיה כנראה נמוכה יותר מהריבית שאתם משלמים על המינוס.

אבל – בעוד על המינוס אתם משלמים רק את הריבית*, את ההלוואה תצטרכו להחזיר מדי חודש ⇐ ההוצאות החודשיות שלכם יהיו גדולות יותר כי הוספתם להן את ההחזר החודשי על ההלוואה. וללא בקרה שוטפת על ההוצאות ⇐ כנראה שתיכנסו שוב למינוס. וחוזר חלילה.

*ועמלת הקצאת אשראי, שהיא תשלום קבוע על "הזכות" להיכנס למינוס.

בואו נבין בעזרת דוגמא:

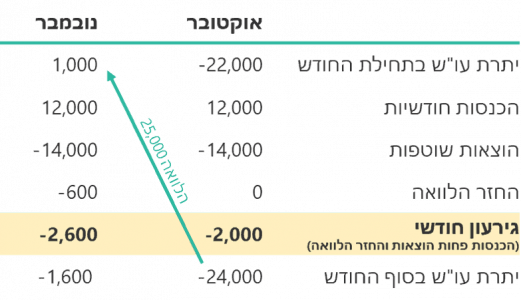

לקראת סוף חודש אוקטובר, המינוס מתקרב לקצה המסגרת. ההכנסות החודשיות שלכם הן 12,000, ההוצאות 14,000 והמינוס גדל בכל חודש ב 2,000. למצב הזה בו ההוצאות גדלות מההכנסות קוראים גירעון חודשי.

הבנקאי שלכם מתקשר, ואומר שאין ברירה, הוא כבר לא יכול להגדיל לכם את המסגרת ומציע לכם הלוואה של 25,000, ב-48 תשלומים (4 שנים) עם ריבית של פריים + 5% ומבטיח לכם שהתנאים מצויינים ושלא תמצאו עוד הלוואה כזו.

הסכמתם. אתם הרי סומכים עליו, הוא הבנקאי שלכם כבר עשר שנים. הכסף נכנס, אתם רואים 25,000 בעמודת הזכות, ועמודת היתרה גם היא כבר חיובית. אתם נושמים לרווחה. במקרה הטוב, אתם שומרים על רמת ההוצאות הקודמת שלכם ולא מתפתים לקנות עוד דברים עם הכסף שאך זה קיבלתם.

עובר חודש. פתאום, שורה חדשה בחשבון העו"ש: החזר הלוואה בסך 600 ש"ח – שמתווסף לגירעון השוטף שלכם בסך 2,000. סה"כ הגירעון החודש גדל ל2,600 והופ – נכנסתם שוב למינוס. אומנם מינוס קטן, אבל מינוס, ולידו יש עוד הלוואה גדולה של 25,000 שאתם צריכים להחזיר.

מי המרוויח כאן? הבנק כמובן. כמו במרבית המקרים בהם גוף עסקי יוזם פניית מכירה אליכם. כעת אתם גם במינוס ומשלמים ריבית על המינוס ועמלת הקצאת אשראי, וגם משלמים ריבית על ההלוואה שלקחתם.

מאחר והגירעון החודשי עומד כעת על 2,600 בחודש, המינוס ילך ויגדל שוב כל חודש ובעוד 8-9 חודשים תחזרו לגודל המינוס שהיה לכם לפני ההלוואה, רק שהפעם הביעה שלכם חמורה בהרבה, כי חוץ מהמינוס, יש לכם הלוואה על הראש. הבנק יציע לכם גם הפעם לקחת הלוואה שתגדיל עוד יותר את ההוצאות החודשיות שלכם ותחמיר את מצבכם. גרוע מכך, אחרי 2-3 הלוואות, הבנק יסרב לתת לכם הלוואה נוספת ואתם תתקעו ותצטרכו לחפש פתרונות אחרים.

אז מה עושים? איך נמנעים מהגלגל הזה?

הפתרון הנכון – בניית תקציב משפחתי, בקרה על ההוצאות ולימוד על התנהלות כלכלית נכונה – רק אז כאשר אתם בטוחים שלא תיגררו למינוס נוסף, כדאי לקחת הלוואה לכיסוי המינוס הנוכחי.

יתרון נוסף – כאשר אתם יוזמים את הפניה אל הבנק (לפני הטלפון של הבנקאי, לפני שאתם מתקרבים לקצה המסגרת) תהיו בעמדת כח טובה יותר והתנאים שתקבלו יהיו טובים יותר.

בהצלחה ושתמיד נדע אילו פתרונות נכונים עבורנו!

מירה רוזנפלד