כל* אחד יכול לשפר את מצבו הכלכלי ובמדריך הבא אני מסבירה איך עושים זאת באמצעות תכנון פיננסי.

*כמעט כל אחד. אני מדברת על האנשים הרגילים – אנחנו, ולא על מקרי קיצון – מיליונרים שמנהלים את כספם מצויין או אנשים עם החזרי חובות גדולים שהגיעו לסף פשיטת רגל.

תכנון פיננסי הוא תכנון של החיים הכלכליים שלנו, מעכשיו ולכל החיים. בתכנון הפיננסי אנו מבינים מהי רמת החיים שאנו רוצים לחיות בה, בונים תוכנית כיצד להגיע אליה, מעלים על הנייר את החלומות שאנו רוצים להגשים ומתחילים לחסוך אליהם. אנחנו גם בונים רשת של הגנות כלכליות ומשפטיות כדי להבטיח שנוכל לקום בהצלחה ממשברים כלכליים. תכנון פיננסי מתחיל בהבנה אמיתית ומלאה של המצב הכלכלי בו אנו נמצאים.

נבחין בין מספר מצבים כלכליים:

- מינוס וגירעון חודשי – הוצאות גדולות מהכנסות, גירעון חודשי קבוע, מינוס בבנק, חריגה מהמסגרת, לקיחת הלוואות כדי לכסות על המינוס, הלוואות מכרטיסי האשראי, חיוב חודשי מתגלגל בכרטיס האשראי.

- איזון כלכלי – ההוצאות שוות להכנסות, לא חוסכים, נאבקים לסגור את החודש, אין תכנון קדימה.

- צמיחה כלכלית – ההכנסות גדולות מההוצאות, מצליחים לחסוך למימוש החלומות, מנהלים בחוכמה את הסיכונים שלנו באמצעות הביטוחים הנכונים וחסכונות ליציבות כלכלית ומתכננים קדימה.

- שגשוג כלכלי– אנחנו חיים, נהנים, חוסכים, עובדים בעבודה שאנחנו רוצים, יכולים לקחת יותר חופשות ומרגישים ביטחון בעתיד הכלכלי שלנו.

יש גם אנשים שחיים בחופש כלכלי, בו לא צריך לעבוד וההון הצבור מאפשר לחיות ברמת החיים הרצויה. אני לא אתייחס אליו מאחר וממש מעטים מגיעים לשם, וכדי להגיע לשם צריך להתחיל לחסוך כסף מאוד מוקדם.

קודם כל - מזהים איפה אנחנו

אנשים אוהבים לדלג על שלבים ולחפש קיצורי דרך כדי להגיע לדברים שמעניינים אותם. אבל אנחנו חייבים קודם כל לדעת את הבסיס וללמוד התנהגויות כלכליות מקדמות, כדי שנוכל לצמוח ולהגיע גבוה.

אחרת מה יקרה?

אם נקנה דירה להשקעה או מניות בבורסה ונמשיך לפעול להוציא יותר מההכנסה שלנו, אנו עלולים להגיע למצב בו עלינו למכור את הנכס בהפסד ורק לגרום להרעה במצב הכלכלי שלנו. ואנחנו לא רוצים את זה.

אם מדי כמה חודשים אנחנו צריכים לקחת הלוואה בשביל לכסות את המינוס – חשוב שקודם כל נפעל לצאת מהמינוס ולהיות באיזון חודשי ולא בגירעון. כאשר נראה שלאורך זמן אנחנו מצליחים לשמור על התקציב החודשי שלנו ולהישאר בפלוס בסוף החודש – יש מקום לעשות שינוי נוסף בהלוואות שלנו, בתקציב שלנו, בחסכונות שלנו, במטרות שלנו.

שלב 1 - איך לצאת מהמינוס?

תכנון פיננסי לאיזון כלכלי

איזון כלכלי הינו מצב בו ההוצאות שוות להכנסות. איזון כלכלי יתן לכם שקט נפשי ואינסוף אפשרויות. איזון כלכלי הוא שלב בסיס הכרחי כדי לצמוח.

חייבים להבין, איזון כלכלי הוא חובה ולא זכות. אנחנו חייבים לחיות מהכסף שיש לנו ולשמור על איזון. אם רמת החיים שהכסף שלנו מאפשר לנו – נגדיל את ההכנסה! אבל לא ניקח הלוואות, לא נצבור חובות ולא נאשים את יוקר המחיה.

תזכרו שהכל תלוי בכם ובכמה מהר אתם מוכנים לתקן את טעויות העבר שלכם. אי אפשר לחיות מכסף שאינו שלנו. וככל שנקדים לשנות את ההרגלים, יקח לנו פחות זמן להגיע לתוצאות הרצויות לנו ולחיים של שגשוג ורווחה כלכלית.

החלק הראשון בדרך לאיזון כלכלי הוא המודעות.

♡ מודעות שאפשר להשיג יותר עם הכסף באמצעות ניהול הכסף

♡ מודעות שההרגלים שלנו לא תמיד מקדמים אותנו, ולפעמים אפילו מדרדרים אותנו.

♡ מודעות שהרגלים ניתן לשנות. וגם אתם יכולים לשנות את שלכם.

זה שאתם קוראים את המדריך הזה מעיד עליכם שיש לכם מודעות וזה משמח מאוד.

החלק השני בדרך הוא הבנה והכרה של המספרים שלכם.

מאוד קל ונוח לנו להתעלם מהמצב, לא להיכנס לחשבון הבנק ולקוות שיהיה בסדר. אבל כדי לקבל החלטות טובות ונכונות עבורכם אתם צריכים להכיר ולהבין את המספרים שלכם.

החלק השלישי והחשוב ביותר הוא עשייה.

ידע הוא לא מספיק. אנחנו צריכים לשלב את הידע שלנו עם עשייה ועם שינוי הרגלים להתנהגות כלכלית נכונה ומקדמת.

יציאה ממינוס כרוני והגעה למצב של איזון כלכלי יכולה לקחת מספר חודשים ואפילו מספר שנים. כדאי שהשלב הזה יהיה מתוכנן, כך שתדעו כל חודש בכמה אתם מצמצים את המינוס ומתי השלב הזה יסתיים – כך שיהיה לכם ממש תאריך יעד מול העיניים, תאריך לצפות לו ולחגוג אותו כשתגיעו אליו.

הכירו את המספרים: הפאזל של חיינו הכלכליים

יש שתי דרכים להסתכל על המספרים שלנו.

הדרך הראשונה נקראת מאזן משפחתי ובה אנו מסתכלים על שווי הנכסים וההתחייבויות שלנו ביום נתון. היא נקראת מאזן כי מניחים בזרוע אחד של המאזניים את הנכסים שלנו, ובזרוע השניה מניחים את החובות ורואים מה יש יותר. כמובן שנרצה שיהיה לנו יותר נכסים וזה מה שמנחה אותנו. לצמצם חובות ולהגדיל נכסים.

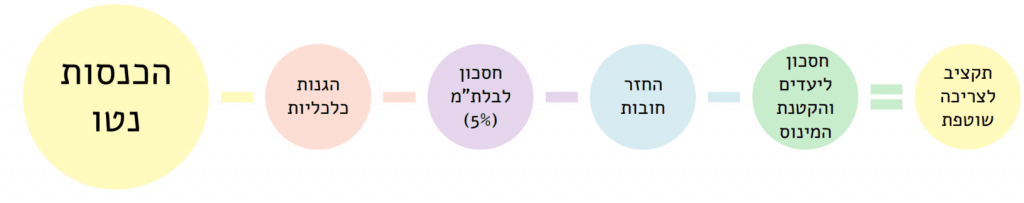

הדרך השניה להסתכל על המספרים שלנו נקראת תזרים משפחתי ובה אנחנו מסתכלים על ההכנסות וההוצאות שלנו לאורך תקופה (בדרך כלל חודש).

למצב בו ההוצאות גדולות מההכנסות קוראים גירעון חודשי. כדי לטפל בגירעון, בונים תקציב משפחתי וממשיכים לעקוב כל חודש אחר ההוצאות כדי לראות שאנחנו עומדים בתקציב ולא נכנסים לגירעון.

(א) מאזן משפחתי

המאזן המשפחתי הוא טבלה המרכזת את כל החובות והנכסים שלכם. ישנה עמודה לחובות ועמודה לנכסים. בשורה התחתונה סוכמים את כל רכיבי העמודה ומשווים בין סך החובות שלנו לסך הנכסים שלנו.

חובות

חובות הינם סכומי כסף שהתחייבנו אליהם. למשל הלוואה שלקחנו מהבנק, ממקום העבודה, מהמשפחה או ממקומות אחרים.

חובות נוספים הינם צ'ק דחוי שטרם נפרע או צ'ק שחזר, תשלומים עתידיים בכרטיס אשראי, דוח חניה שטרם שולם, נותן שירות שטרם שילמתם לו (כמו חוב ארנונה), מינוס בבנק, פיגור החזרי המשכנתא או סל מצטבר בכרטיס האשראי.

הוצאות שוטפות אינן חוב, אלא אם כן לא שילמנו בזמן את ההוצאה השוטפת, ואז היא הופכת לחוב.

מה עושים:

הכינו רשימה של כל החובות וההלוואות שלכם (כולל משכנתא והמינוס בחשבון הבנק):

✩ למי החוב

✩ מהו ההחזר החודשי

✩ מה יתרת החוב

✩ תאריך פירעון החוב (אם יש)

✩ ריבית על החוב

✩ אם זו הלוואה, ציינו גם עבור מה היא נלקחה ומה היה הסכום המקורי

הערת משכנתא: את המשכנתא רשמו במספר שורות לפי המסלולים והתנאים של כל מסלול. את יתרת המשכנתא שלכם והתנאים של כל מסלול תוכלו לראות בדוח שנקרא "דוח יתרה לסילוק משכנתא", אותו אתם יכולים לקבל מהבנק הממשכן פעמיים בשנה ללא עלות.

הערת חשבון בנק: בדקו מהי הריבית שאתם משלמים על המינוס (בד"כ יש מספר מדרגות ריבית), מהי הריבית על חריגה מהמסגרת, ומהי עמלת הקצאת אשראי (עמלה על האפשרות להיכנס למינוס) ורשמו בטבלה מהי מסגרת האשראי של חשבון הבנק שלכם.

נכסים

הכינו רשימה של כל הנכסים שלכם והשווי של כל נכס.

✩ נדל"ן (אם יש לכם בית/דירה בבעלותכם) ורכבים – ציינו מה השווי של כל אחד. אם אתם משכירים דירה, ציינו גם מהו שכר הדירה אותו אתם מקבלים.

✩ חסכונות והשקעות (פק"מ בבנק, קופות גמל להשקעה, קרנות השתלמות, תוכניות חסכון, תיק ני"ע, חסכון לכל ילד). רשמו את היתרה, גובה ההפקדה החודשית, ומועד הנזילות (אם יש) והגוף בו נמצא החסכון.

✩ יתרה חיובית בחשבון הבנק

✩ נכסים נוספים

(ב) ניהול תקציב משפחתי הוא הבסיס לתכנון פיננסי

החוק הראשון בכלכלת המשפחה הוא שלא מוציאים יותר ממה שמכניסים. כדי לעשות זאת:

(א) נבנה את התזרים הנוכחי שלנו (כמה כסף אנחנו מוציאים היום על כל סעיף)

(ב) נחליט על תקציב משפחתי בהתאם להכנסה שלנו ולסדרי העדיפויות שלנו

(ג) נעקוב באופן שוטף אחר ההוצאות החודשיות שלנו

אני מסבירה על כל שלב במדריך לניהול תקציב משפחתי ורישום הוצאות כאן בבלוג.

מתנה: קובץ אקסל לרישום הוצאות ביתי

בעיניי אקסל לרישום הוצאות הוא אחד הכלים הפיננסיים החזקים ביותר שיעזרו לכם לנהל את הכסף, לשמור על מסגרת התקציב, ולהבין על מה אתם מוציאים כספים.

הקובץ שלי שונה מהקבצים האחרים לניהול תקציב שמסתובבים ברשת. הוא מסודר ומאורגן, כל הוצאה היא ברורה ולא צריך לזכור אם רשמנו כבר את ההוצאה או לא. הכל מאוד ברור. ניתן למיין ולסנן את ההוצאות איך שבא לנו ויש טבלה שנתית שמראה באופן אוטומטי את סך ההוצאות לכל חודש ולכל סוג הוצאה.

אתם מוזמנים ללחוץ על הכפתור מתחת לטקסט שיוריד את האקסל ישירות למחשב שלכם ללא הרשמה 🙂 הורדתם? איזה כיף, תתחדשו! תוכלו לעבור להדרכה מצולמת שמסבירה איך להשתמש באקסל ההוצאות ♥

שלב 2 - מאיזון כלכלי לצמיחה כלכלית

בשלב השני, אחרי שכבר הגענו לאיזון חודשי ואנחנו לא מוציאים יותר מההכנסה – אנחנו מתחילים לתכנן קדימה, להביע בקול את החלומות שלנו ולחסוך אליהם. השלב כולל ניהול הכסף, תכנון קדימה והגדלת הכנסה.

חשוב לי להדגיש שחלק גדול מהדברים שאנו עושים כאן בשלב 2 – אנו יכולים לעשות גם בשלב 1 כאשר עדיין לא הגענו לאיזון (ולפעמים אפילו חשוב שנעשה אותם כבר בשלב 1).

ניהול הכסף

ניהול הכסף נוגע בכל התחומים של כלכלת המשפחה. כדאי להכיר ולהבין את כל המושגים, לוודא שאנו מקבלים את כל הזכויות הפיננסיות שלנו, מנהלים את ההשקעות והחסכונות שלנו, יש לנו את כל ההגנות הכלכליות החשובות ושאנו מהווים דוגמה אישית לילדינו.

♡ ניהול סיכונים: השקל הראשון שאנחנו מרוויחים חייב להיות מושקע בהגנות כלכליות. באמצעות מספר ביטוחים חשובים וחסכונות לשעות חירום ניתן לשמור על היציבות הכלכלית של המשפחה במקרה של משברים כלכליים. תוכלו לבדוק בהר הביטוח אילו ביטוחים יש לכם היום.

♡ מיצוי זכויות פיננסיות: זה המקום לבדוק שאתם מקבלים את כל מה שמגיע לכם ושאתם יודעים לקרוא את תלוש השכר שלכם כדי לוודא זאת. על נקודות זיכוי ממס הכנסה, הפקדות לפנסיה ועוד זכויות רבות שמגיעות לכם ניתן לקרוא באתר כל זכות.

♡ חסכון והשקעות: אם יש משהו שיכול לשפר את איכות חייכם בטווח הארוך – זו הריבית דריבית. זה מצב בו הכסף שצברתם עובד עבורכם ומרוויח לכם עוד כסף. תוכלו להשקיע את כספכם דרך מגוון של מוצרי ואפיקי השקעה. חשוב מאוד לתכנן כיצד להשקיע את כספכם בהתאם לאופי שלכם ולהימנע מטעויות נפוצות בניהול השקעות.

♡ פנסיה: אנחנו חייבים לוודא שבבוא היום ונגיע לגיל פרישה, נוכל להמשיך לחיות ברמת חיים דומה לרמת החיים שהתרגלנו אליה. במדריך המקיף על קרן הפנסיה אני מסבירה את כל הדברים החשובים שצריך לדעת עליה.

♡ הלוואות: הלוואות יכולות להיות טובות ולהביא לצמיחה והן יכולות להיות רעות להביא להתדרדרות כלכלית. הלוואות טובות יהיו לטובת השקעות, לימודים או פתיחת עסק, כי אנו צפויים להגדיל את ההכנסה העתידית שלנו באמצעותן.

הלוואות רעות הן הלוואות לכיסוי המינוס, הלוואות לצריכה שוטפת, הלוואות או חיוב קבוע בכרטיס האשראי (סל מצטבר). הן רעות כי הן גורמות לנו להרגיש שיש לנו יותר כסף ממה שיש לנו באמת, להוציא יותר כסף מאשר היכולת שלנו וגורמות לנו לשלם הון עתק בריביות ולחיות ברמת חיים שאינה הולמת את יכולתנו.

♡ דיור ומשכנתא: כדאי לבחון את נושא הדיור שלנו בעיניים אוביקטיביות. האם הדירה שלנו באמת מתאימה לצרכים שלנו? האם אזור המגורים שלנו הוא האזור הנכון לנו ביותר? חשוב מאוד שעד הגיל השלישי תהיה לנו דירה בבעלותנו אחרי שסיימנו להחזיר את המשכנתא.

תכנון להגשמת חלומות

זה הזמן להתחיל לשים את החלומות שלנו על הנייר כדי שנפעל להגשמתם. בין אם זה חלום אישי גדול (או קטן) ובין אם זה לחסוך כסף על מנת להעניק לילדים, אנחנו רוצים שזה יהיה רשום ולא רק חלום באויר או בראש שלנו, ואנחנו רוצים לדעת כמה כסף אנחנו צריכים לחסוך כל חודש על מנת להגשים את החלום.

בתכנון להגשמת חלומות אנו בודקים מהי העלות של כל מטרה, באיזה תאריך היא מתממשת וכמה עלינו לחסוך בכל חודש על מנת שיהיה לנו מספיק כסף עבורה. תוכלו ללמוד איך לעשות זאת בצורה מסודרת (ויש גם אקסל חסכונות מתנה).

הגדלת הכנסה

כלכלת המשפחה היא לא רק צמצום הוצאות. כלכלת המשפחה מדברת על לבחור את רמת החיים בה אנו רוצים לחיות ולמצוא את הדרך לשם. צמצום הוצאות מבוצע כפתרון חירום למקרים בהם אנו בגירעון חודשי והוא הולך יד ביד עם הגדלת ההכנסה.

הגדלת הכנסה אפשר לעשות בכל שלב. אני רושמת אותו בשלב השני כי במצב של איזון יש לנו יותר פניות (נפשית וכלכלית) לבצע חקירה מעמיקה לגבי המשך הקריירה שלנו. כאשר אנחנו בגירעון חודשי אנו מתאמצים לשרוד ויותר קשה לבצע שינויים בקריירה שלנו.

איך מגדילים הכנסה?

אני עובדת לפי גישת החוזקות, גישה בה אנו מחזקים את החוזקות שלנו, ולא את החולשות שלנו. בגישה זו קודם כל מבררים מהן החוזקות שלנו ומתוך החוזקות בוחרים את המקצועות בהם אנו יכולים לפרוח ולהצליח.

יש כמה שיטות לברר מהן החוזקות שלנו, ביניהן:

♡ המבחן של מכון גאלופ (בעלות של כ-100 ש"ח) נותן את חמשת החוזקות הראשיות שלנו.

♡ לבקש ממספר בני משפחה וחברים לכתוב לכם מכתב שמתאר אתכם, ולשים לב אילו תכונות חוזרות על עצמן.

♡ לעבור על הישגים שהיו לכם בעבר ולחשב מה בתכונות שלכם עזר לכם להגיע לאותם הישגים.

אחרי שביררנו מהן החוזקות, נחשוב על כל המקצועות שדורשים את החוזקות שלנו, ומהם נבחר את המקצועות שמעניינים אותנו.

עכשיו אנחנו צריכים ללמוד איך לשווק את עצמנו כדי להגיע לתפקיד שאנחנו רוצים. השיווק הזה יבוצע כמובן לפי החוזקות שלנו, ולא לפי התואר או התעודה המקצועית שלנו (בייחוד אם הם מהווים דרישת סף לתפקיד), אלא לפי הייחודיות שבנו (מומלץ להיעזר באיש מקצוע).

ואם כבר אנחנו עובדים בתפקיד מצויין עבורנו?

גם כאן יש מה לעשות בכדי לשפר את השכר. חשוב שנדע מה השכר המקובל בשוק עבור התפקיד והוותק שלנו. ברגע שנכנסו לארגון עם שכר מסויים, מאוד קשה להקפיץ אותו. גידולים משמעותיים בשכר קורים בדרך כלל כאשר מחליפים מעסיקים.

בכל מקרה מומלץ לבקש לקיים שיחה אישית עם המנהל בה תציגו את התרומה המשמעותית שלכם לארגון. צריך להפנים שעל וותק לא מגיע לנו תוספת שכר. עבודה יוצאת דופן, מצויינות ותוצאות – הם הדברים שעליהם נוכל לבקש תוספת שכר.

שלב 3 - נהנים משגשוג כלכלי

כאן אנחנו חושבים אסטרטגית לטווח ארוך יותר ומשלימים פערים שלא עשינו עד כה. נחשוב מהי רמת החיים שאנחנו רוצים לחיות בה מעכשיו ועד הגיל הרביעי. כמה כסף נצטרך בפנסיה, כמה יש לנו בפועל ומה צריך לעשות כדי להשלים את הפער.

בשביל להגיע לכאן אתם צריכים להמשיך לפעול בדרך בה פעלתם עד עכשיו. לייעל את ההוצאות שלכם, להגדיל את ההכנסה, להשקיע באופן חכם שתואם למטרות הכלכליות שלכם. לשים לב לפרטים הקטנים תוך כדי שאתם רואים את התמונה הגדולה.

אם עוד לא עשיתם זאת, זה המקום לשים דגש חזק יותר על עצמכם, לברר את הערכים החשובים לכם, לבנות את תמונת חייכם בהלימה לערכים שלכם. לשים לב לאנרגיה שלכם, לניהול הזמן שלכם, לצמיחה האישית שלכם, להנאה ולתחביבים שלכם.

לכל אלו יש מקום חשוב בתהליך הכלכלי שלכם. ככל שתהיו מחוברים יותר לחוזקות ולערכים שלכם, הדרך הכלכלית שלכם תהיה קלה יותר.

בהצלחה!

חשוב להבין שהדרך לאיזון כלכלי תהיה כרוכה בשינוי הרגלים משמעותי, דחיית סיפוקים והימנעות מקניות בזבזניות. רישום ההוצאות והמעקב החודשי יכולים להרגיש לכם שגרתיים ומשעממים.

ועדיין. תעשו את זה. זאת הדרך.

גם אם זה לא קל. וגם אם זה יקח זמן ואפילו מספר שנים – בפרספקטיבה של כל החיים שלכם – זה שבריר שניה. ברגע שתגיעו לאיזון ותלמדו איך לנהל את הכספים שלכם ולהשיג מהם יותר, תוכלו להמשיך בתהליך השגשוג הכלכלי שלכם.

בהצלחה מעומק הלב!

מירה רוזנפלד